Zes unica mezzogiorno:

Le ZES sono istituite nel 2017, al fine di favorire lo sviluppo delle imprese presenti e l’insediamento di nuove attività nelle regioni del Mezzogiorno, tramite semplificazioni degli adempimenti amministrativi e burocratici, agevolazioni fiscali e doganali.

Il percorso attuativo delle Zone Economiche Speciali è stato così complesso da renderle completamente operative solo tra il 2021 e 2022, vedendo, infatti, solo nell’estate del 2022 l’apertura dello “sportello unico digitale” (SUD).

Alle Zone Economiche Speciali per interventi infrastrutturali sono destinati 630 milioni del PNRR, da utilizzare per il collegamento delle aree ZES (oggi zes unica mezzogiorno) alla rete nazionale dei trasporti e alle reti transeuropee, e 1,2 miliardi di euro per l’ammodernamento e il potenziamento dei porti presenti all’interno delle zone stesse.

Dal 1° gennaio 2024, è stata istituita una ZES unica mezzogiorno, che andrà a sostituire le attuali 8 ZES. Infatti, con la pubblicazione del d.l. 124/20231 (c.d. decreto Sud) è stata apportata una profonda revisione dell’istituto in oggetto. La ratio della riforma può essere colta all’interno della relazione governativa di accompagnamento al decreto Sud, nella parte in cui si afferma che il sistema delle ZES in vigore “non risulta funzionale rispetto allo scopo della disciplina che le ha istituite, vale a dire la promozione dello sviluppo delle regioni del Mezzogiorno in una strategia unitaria di rilancio del sistema produttivo”.

Il Governo, con l’introduzione della ZES Unica Mezzogiorno, vuol favorire una programmazione maggiormente integrata e coordinata, ma, allo stesso tempo, conservare le specificità dei territori coinvolti.

Le ZES

Secondo un rapporto Ocse, gli interventi nelle ZES possono essere suddivisi in due macrocategorie:

- misure fiscali (es. esenzioni/riduzioni imposte reddito società – credito imposta investimenti – riduzione imposte dividendi – esenzione IVA – esenzione dazi doganali – ecc.);

- misure non fiscali (es. interventi di semplificazione normativa – riduzione oneri e tempi amministrativi).

L’UNCTAD all’interno di una pubblicazione annuale di “WORLD INVESTMENT REPORT” ha dedicato un intero capitolo alle “SPECIAL ECONOMIC ZONES”, definendo le ZES come aree geografiche delimitate di uno Stato dove vengono concesse agevolazioni, incentivi fiscali e semplificazioni normative al fine di promuovere la crescita economica e sociale del territorio interessato.

Assonime, nelle note e studi n. 6/2023 cita due casi di studio, vale a dire la ZES di Shenzhen istituita nel 1980 e le ZES in Polonia create a partire dal 1994. La prima, quella cinese, è stata realizzata in un’area geografica strategica per il Paese, essendo Shenzhen vicina ad Hong Kong e quindi attrattiva per gli investimenti stranieri. L’obiettivo del governo cinese è quello di far diventare l’intera area di rilevanza mondiale. Il secondo caso di studio riguarda le ZES in Polonia, primo paese europeo ad istituirne e ad aver attratto oltre 170 miliardi di Euro. Il successo delle ZES polacche è dovuto principalmente alla riduzione delle imposte sui redditi, all’ottenimento di terreni dove insediare le attività economiche a prezzi agevolati, nonché agli sgravi fiscali relativi alle tasse sugli immobili. A queste agevolazioni vanno aggiunte le procedure di insediamento semplificate dal punto di vista amministrativo.

Le ZES in Italia

Le ZES in Italia sono state introdotte con d.l. 91 del 2017. L’obiettivo indicato nell’art 4 della norma è favorire le corrette condizioni per consentire lo sviluppo in alcune aree italiane di aziende già operanti o favorire l’insediamento di nuove imprese in dette aree. La norma introduce per i soggetti che investono nelle aree ZES varie forme di incentivi consistenti in agevolazioni di tipo fiscale e non solo. Le inefficienze del sistema logistico e portuale italiano rappresentano il punto di partenza per poter comprendere il processo di istituzione delle ZES. Per zona ZES si intende un’area ben delineata e identificata che si trovi nel territorio italiano; le aree sebbene possano essere non adiacenti devono avere un nesso economico funzionale (e comprendere una area portuale secondo le caratteristiche definite a livello comunitario dal Regolamento UE 1315/20137).

Il criterio di individuazione delle aree doveva rispettare lo spirito della norma istitutiva delle ZES considerando le infrastrutture esistenti e quelle da potenziare, con particolare riferimento a porti, aree retroportuali, interporti, aeroporti, piastre logistiche, zone industriali, aree ASI e aree PIP.

Ciascuna ZES è stata istituita con d.p.c.m., su richiesta di istituzione da parte delle Regioni interessate con la presentazione di un piano di sviluppo strategico nel rispetto delle modalità e dei criteri individuati dall’ art. 4, comma 3 del d.l. 91/2017. Di conseguenza, i requisiti per l’istituzione della ZES sono:

- presenza di almeno un’area portuale;

- collegamento alla rete transeuropea dei trasporti.

Le ZES in vigore fino al 31 dicembre 2023 sono 8, di cui 6 regionali/intraregionali (Abruzzo, Campania, Calabria, Sardegna, Sicilia Orientale, Sicilia Occidentale) e 2 interregionali (Puglia – Molise, Puglia – Basilicata), e al loro interno sono stati individuati comuni (o loro porzioni) ammissibili ai benefici. La durata delle ZES non doveva essere inferiore a 7 anni e non superiore a 14 anni, prorogabile fino a un massimo di ulteriori 7 anni su richiesta delle regioni interessate.

LE ZES 2017-2023

Ogni regione ha predisposto un piano strategico di sviluppo nel quale sono stati descritti gli scenari economici di riferimento; nell’ambito di queste analisi, una sola regione, la Sicilia, con una delibera della Giunta, ha indicato specificamente le attività che possono accedere ai benefici da ZES, individuandone anche i codici Ateco, mentre altre hanno indicato in maniera meno analitica le attività, che se attive nelle aree ZES, possono accedere a tutte le agevolazioni previste dalla normativa.

Tale disciplina, in vigore fino al 31 dicembre 2023, conferma un primo e importante indirizzo in riferimento all’ambito di applicazione oggettivo delle ZES riferibile a due tipologie di soggetti:

- imprese nuove che intendono investire nel tessuto economico in zona ZES;

- imprese già esistenti che intendono avviare un nuovo progetto a fronte della predisposizione di un piano economico-finanziario di sviluppo in zona ZES.

LE AGEVOLAZIONI PREVISTE NELLE ZES 2017-2023

La norma di riferimento, recepita anche per le agevolazioni originate dall’insediamento nelle zone ZES, individua le attività escluse dalle agevolazioni. Per quanto concerne le attività agevolabili suggerite nei piani strategici di ciascuna Regione, in relazione al periodo 2017-2023, tutti i piani strategici di sviluppo regionali hanno individuato (suggerito e/o da promuovere) alcune attività, in relazione al proprio contesto economico, alle potenzialità del territorio, alle strutture già esistenti e sulla base di analisi storiche dei principali dati dei settori specifici su cui fare riferimento, con la finalità di raggiungere i diversi obiettivi finali che le ZES si prefiggono.

Per quanto riguarda le tipologie di interventi ammessi alle agevolazioni, il legislatore indica espressamente la locuzione di “incremento di investimenti”, che si rileva anche dalle istruzioni relative al nuovo modello di richiesta – per l’anno 2023 – per la fruizione del credito di imposta per gli investimenti nel mezzogiorno, nei comuni del sisma del centro Italia, nelle zone economiche speciali e nelle zone logistiche semplificate (Art. 1, commi da 98 a 108, della legge 28 dicembre 2015, n. 208, e successive modifiche) nelle quali sono confermate le fattispecie di investimento agevolabili, cosi riepilogate (ESTRATTO DALLA FONTE FONDAIONE NAZIONALE DEI COMMERCIALISTI DOCUMENTO DI RICERCA DEL 27 FEBBRAIO 2024)

L’art. 57, comma 1, lett. b), num. 4) del d.l. 77/2021, in vigore dal 1° giugno 2021, ha esteso il credito di imposta ZES all’acquisto di immobili strumentali14. In tale contesto, si è inserito successivamente il d.l. 36/202215, in vigore dal 1° maggio 2022. In particolare, all’art. 37 di tale norma (“Disposizioni in materia di ZES e ZLS”), è riportato tra l’altro che “Il credito di imposta è esteso all’acquisto di terreni e all’acquisizione, alla realizzazione ovvero all’ampliamento di immobili strumentali agli investimenti”. In relazione all’acquisto di immobili strumentali, giova sottolineare come, ai fini della fruizione del credito d’imposta, in base all’interpretazione dell’Agenzia delle entrate essi debbano rispettare il requisito della “novità”16. Per il credito d’imposta ZES in vigore fino al 31 dicembre 2023, il limite massimo per ciascun progetto d’investimento, indipendentemente dalla dimensione dell’impresa è di 50 milioni di euro per gli investimenti realizzati entro il 31 maggio 2021 e di 100 milioni di euro per gli investimenti realizzati dal 1° giugno 2021.

I Principali vantaggi delle ZES (2017-2023)

Tra i principali incentivi destinati agli investimenti realizzati nella Zone Economiche Speciali, è possibile annoverare il credito d’imposta per gli investimenti effettuati e la riduzione del 50% dell’imposta sul reddito d’impresa derivante dallo svolgimento dell’attività nella ZES.

È importante ricordare che il credito d’imposta è revocato nel caso in cui l’azienda beneficiaria non mantenga l’investimento per almeno 7 anni dopo il completamento del progetto di sviluppo.

Ai fini della fruizione della riduzione dell’aliquota IRES, la legge di bilancio 202117 prevede il rispetto congiunto dei seguenti requisiti:

- le imprese beneficiarie devono mantenere la loro attività nella ZES per almeno 10 anni;

- le imprese beneficiarie devono conservare i posti di lavoro creati nell’ambito dell’attività avviata nella ZES per almeno 10 anni;

- le imprese beneficiarie non devono trovarsi in stato di liquidazione o di scioglimento.

Il mancato rispetto di una delle condizioni comporta la decadenza dal beneficio e l’obbligo di restituzione dell’agevolazione ricevuta. Nell’ambito delle agevolazioni previste, è opportuno rilevare altresì l’Istituzione di zone franche doganali (ZFD) ai sensi del Regolamento (UE) n. 952/2013 del Parlamento e del Consiglio europeo, del 9 ottobre 2013, e dei relativi atti delegati e di esecuzione.

Si tratta di territori interclusi e delimitati dove è possibile depositare, effettuare manipolazioni e svolgere lavorazioni di merci terze in regime di temporanea importazione in sospensione dal pagamento dei diritti doganali (dazi e IVA all’importazione) e di semplificazioni delle formalità di spedizione, riducendo una serie di costi che incidono in maniera significativa sul budget aziendale.

Di seguito un’elencazione, seppur non esaustiva, di quanto è possibile effettuare al loro interno e dei consequenziali benefici:

- deposito e stoccaggio, senza limiti temporali, delle merci estere (non unionali) introdotte nel territorio doganale della UE in sospensione dal pagamento dei diritti doganali (dazi/IVA);

- introduzione, immagazzinamento, trasformazione di merci unionali;

- lavorazioni di trasformazione/assemblaggio sfruttando il regime doganale speciale del traffico di perfezionamento attivo;

- possibilità di effettuare manipolazioni usuali;

- semplificazioni delle formalità doganali di presentazione in dogana delle merci.

Le merci successivamente estratte dalla ZFD possono essere vincolate, a titolo esemplificativo e non esaustivo, ai regimi di:

- immissione in libera pratica/immissione in consumo;

- uso particolare (immissione temporanea e uso finale);

- transito esterno;

- riesportazione.

Documenti dimostrativi

Con riferimento a eventuali possibili verifiche da parte delle Autorità, è opportuno che l’impresa beneficiaria conservi la seguente documentazione al fine di poter rendicontare le spese di acquisizione delle immobilizzazioni in relazione alle quali il credito d’imposta maturato è stato utilizzato in compensazione con modello di pagamento F24:

- copia degli atti di acquisto dei beni (con particolare riferimento agli immobili);

- copia delle fatture di acquisto;

- copia dei contratti di leasing, inclusivi dei relativi piani di ammortamento e verbali di consegna (dai contratti dovrà evincersi l’obbligo da parte dell’impresa di acquisire il bene alla scadenza);

- copie quietanze dei modelli di pagamento unificato F24 relativi al credito d’imposta e utilizzati in compensazione;

- copia del registro dei beni ammortizzabili dal quale si evinca l’annotazione delle immobilizzazioni materiali oggetto del progetto di investimento agevolato.

VIDEO DI PRESENTAZIONE DELLA MISURA CREDITO DI IMPOSTA ZES UNICA MEZZOGIORNO

ZES unica mezzogiorno dal 01.01.2024

Con il decreto legislativo 124/2023 pubblicato in G.U. il 19 Settembre 2023 (“DL Sud”), è stata istituita la ZES unica con entrata in vigore a partire dal 1° gennaio 2024, che ha comportato il superamento delle precedenti otto Zone Economiche Speciali.

La nuova ZES Unica Mezzogiorno comprende le regioni Abruzzo, Basilicata, Calabria, Campania, Molise, Puglia, Sardegna e Sicilia.

Nel DL Sud si afferma che la nuova impostazione è stata elaborata in quanto il sistema precedente delle ZES «non risulta funzionale rispetto allo scopo della disciplina che le ha istituite, vale a dire la promozione dello sviluppo delle regioni del Mezzogiorno in una strategia unitaria di rilancio del sistema produttivo».

I vantaggi della ZES Unica Mezzogiorno

La cabina di regia è presieduta dal Ministro Affari Europei, il Sud, le Politiche di Coesione e il PNRR ed è composta da 13 ministri. I compiti principali della cabina di regia sono quelli di indirizzo, coordinamento, vigilanza e monitoraggio delle attività della ZES. Con l’istituzione della ZES Unica Mezzogiorno sarà possibile il rilascio in via telematica di una ricevuta che indica i termini entro i quali l’Amministrazione è tenuta a rispondere, ovvero entro i quali il silenzio equivale ad accoglimento dell’istanza relativa all’avvio dell’attività. Entro tre giorni lavorativi dalla ricezione della documentazione, la Struttura di missione deve convocare la conferenza dei servizi.

Tra gli incarichi della Struttura di missione vi è quello di predisporre un “Piano strategico”, di durata triennale, volto a definire la politica di sviluppo della ZES unica mezzogiorno, con individuazione dei settori da promuovere e di quelli da rafforzare, degli investimenti e degli interventi prioritari per lo sviluppo della stessa (inclusi quelli destinati a favorire la riconversione industriale finalizzata alla transizione energetica e quelli necessari a rimuovere gli svantaggi dell’insularità nelle regioni Sicilia e Sardegna), nonché le relative modalità di attuazione. Il Piano potrà, altresì, prevedere l’istituzione di apposite zone franche doganali.

Presso la Struttura di missione è istituito lo Sportello Unico Digitale ZES (denominato S.U.D. ZES unica mezzogiorno), competente, tra gli altri, sui procedimenti amministrativi inerenti alle attività economiche e produttive, nonché alla realizzazione, ampliamento, cessazione, riattivazione, localizzazione e ri-localizzazione di impianti produttivi. Allo sportello unico Digitale (S.U.D. ZES unica mezzogiorno) sono altresì attribuite le funzioni di Sportello Unico per le Attività Produttive (SUAP). Salvo alcune esplicite eccezioni previste dall’articolo 14, per i progetti relativi all’avvio di attività economiche o all’insediamento di attività industriali, produttive e logistiche all’interno della ZES unica mezzogiorno è stabilito un iter autorizzativo semplificato, introdotto dall’invio di un’istanza corredata della documentazione e degli eventuali elaborati progettuali previsti dalle specifiche normative di settore, atte a consentire alle competenti amministrazioni la compiuta istruttoria tecnico-amministrativa.

Lo S.U.D. ZES unica mezzogiorno rilascia apposita ricevuta riportante i termini entro cui l’amministrazione è tenuta a rispondere; l’eventuale silenzio equivale all’accoglimento della domanda. Si attiva, quindi, un unico procedimento, a cui prendono parte tutti gli enti coinvolti, ad esito del quale viene emessa un’unica autorizzazione che consente di realizzare tutte le opere, prestazioni e attività previste. Se necessario, questa costituisce anche variante allo strumento urbanistico e comporta la dichiarazione di pubblica utilità, urgenza ed indifferibilità dell’intervento.

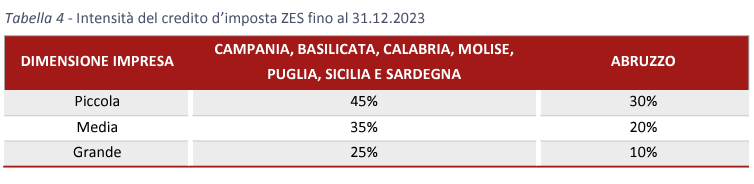

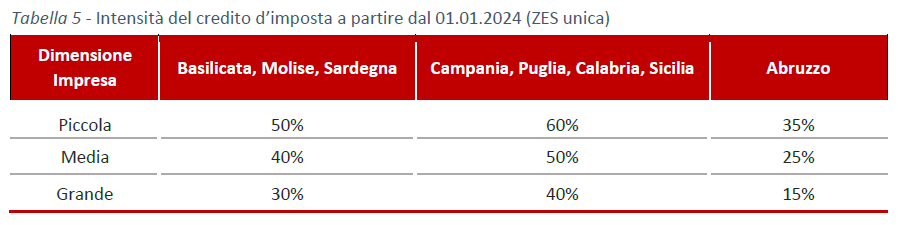

È confermato lo strumento del credito d’imposta per acquisto beni strumentali nuovi destinati a strutture produttive, acquisto terreni, acquisizione, realizzazione o ampliamento immobili strumentali agli investimenti. Rispetto a quanto previsto dalla previgente normativa, le intensità del credito d’imposta sono state modificate in base alla nuova Carta nazionale degli aiuti a finalità regionale 2022-2027, come riportato nella tabella che segue:

Gli investimenti agevolabili nella ZES unica mezzogiorno: tipologia e limiti

Gli investimenti agevolabili nella Zes Unica Mezzogiorno, facenti parte di un progetto di investimento iniziale come definito all’art. 2, del Regolamento (UE) n. 651/201421, riguardano:

- acquisto, anche mediante contratti di locazione finanziaria, di nuovi macchinari, impianti e attrezzature varie destinati a strutture produttive già esistenti o che vengono impiantante nel territorio;

- acquisto terreni;

- acquisizione, realizzazione o ampliamento immobili strumentali gli investimenti.

Il credito d’imposta nella zes unica mezzogiorno è commisurato alla quota di costo complessivo degli investimenti realizzati dal 01 gennaio al 15 novembre 2024 ed è soggetto al rispetto dei seguenti requisiti:

- il valore dei terreni e degli immobili non può superare il 50% del valore complessivo dell’investimento agevolato;

- l’investimento minimo dell’investimento è pari a euro 200 mila e l’importo massimo è pari a euro 100 milioni.

Il credito d’imposta è rideterminato se: a) i beni oggetto dell’agevolazione non entrano in funzione entro il secondo periodo d’imposta successivo a quello di acquisizione o ultimazione; b) entro il quinto periodo successivo a quello di entrata in funzione, i beni sono dismessi.

Il credito d’imposta zes unica mezzogiorno è revocato se non si osserva l’obbligo di mantenere l’attività nelle aree oggetto di agevolazione per almeno cinque anni dopo il completamento dell’investimento medesimo.

Il credito di imposta zes unica mezzogiorno, che costituisce aiuto di Stato, è cumulabile con aiuti de minimis e con altri aiuti di Stato che abbiano ad oggetto i medesimi costi ammessi al beneficio (sempreché tale cumulo non comporti il superamento dell’intensità o dell’importo di aiuto più elevati consentiti dalla disciplina di riferimento), è utilizzabile solo in compensazione e allo stesso non si applica il limite di cui all’articolo 1, comma 53, L. 244/2007. Gli aspetti operativi, tra i quali le modalità di accesso al credito, sono demandati ad un decreto ministeriale attuativo che, tuttavia, non risulta ad oggi ancora emanato.

DAL 01/03/2024 E’ OPERATIVA LA ZES UNICA MEZZOGIORNO CON L’ENTRATA IN FUNZIONE DELLA SUA MACCHINA AMMINISTRATIVA (NON LE AGEVOLAZIONI) INCLUSO LO SPORTELLO UNICO DIGITALE (ZES SUD). AI SUAP COMUNALI RESTANO INVECE LE COMPETENZE SU SCIA, COMMERCIO, AEREOPORTI E INFRASTRUTTURE ENERGETICHE.

CI SONO COMUNQUE RITARDI CHE PESANO MOLTO SULLA TAX CREDIT (CREDITO DI IMPOSTA) MANCANTE DEL DECRETO ATTUATIVO PREVISTO, IN TEORIA, PER FINE DEL 2023.

Da questa videata si vede che è attivo lo sportello unico digitale zes unica mezzogiorno

Dal 12 giugno al 12 luglio 2024: caricamento delle informazioni nel modello di comunicazione da parte dell’impresa all’Agenzia delle Entrate per gli investimenti già sostenuti dal 1 gennaio 2024 e di quelli da sostenere fino al 15 novembre 2024. Invio del modello di comunicazione da parte del soggetto abilitato all’Agenzia delle Entrate tramite sportello telematico.

Entro il 22 luglio 2024: pubblicazione del provvedimento del Direttore dell’Agenzia delle Entrate che stabilisce la percentuale di credito di imposta effettivamente fruibile dall’impresa in funzione delle risorse prenotate in fase di domanda.

A partire dal giorno successivo alla pubblicazione del Provvedimento: l’impresa può avviare la compensazione del credito spettante sugli F24 solo dopo la pubblicazione del Provvedimento e comunque non prima della data di realizzazione dell’investimento e non prima di aver ricevuto l’Autorizzazione dell’Agenzia.

15 novembre 2024: Data entro cui devono essere ultimati gli investimenti.

Dal 3 febbraio al 14 marzo 2025: comunicazione da parte delle imprese all’Agenzia delle Entrate dell’ammontare effettivo degli investimenti realizzati.

Entro il 24 marzo 2025 (solo in caso di ulteriori risorse disponibili): Rideterminazione del credito effettivamente fruibile dall’impresa mediante Provvedimento del Direttore dell’Agenzia delle Entrate.

A partire dal giorno successivo alla pubblicazione del Provvedimento: Compensazione dell’eventuale maggior credito risultante dal Provvedimento.

In ogni caso l’impresa è tenuta a far predisporre apposita certificazione rilasciata dal soggetto incaricato della revisione legale dei conti. Per le imprese non obbligate alla revisione, la certificazione è rilasciata da un revisore legale dei conti (sezione A).

ULTIME NOVITA’ DEL 07/08/2024: PER RIMEDIARE IN PARTE ALLE CRITICHE SOLLEVATE DALLE IMPRESE IN QUESTE SETTIMANE, ALTRI 1,6 MILIARDI VERRANNO AGGIUNTI AI FINDI DISPONIBILI SULLA ZES UNICA MEZZOGIORNO

ZES UNICA MEZZOGIORNO – AGGIORNAMENTO DEL 13 AGOSTO 2024 (RIVOLTO A CHI HA INVIATO LA COMUNICAZIONE PREVENTIVA ENTRO IL 12 LUGLIO 2024)

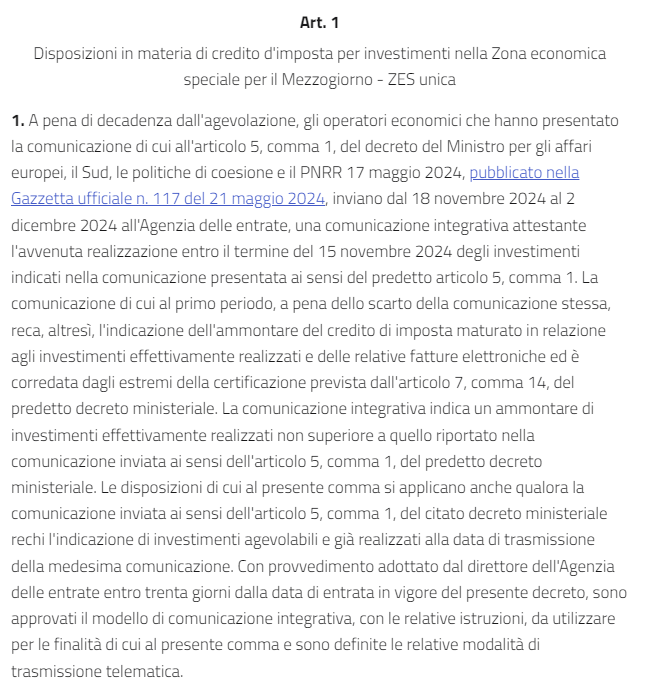

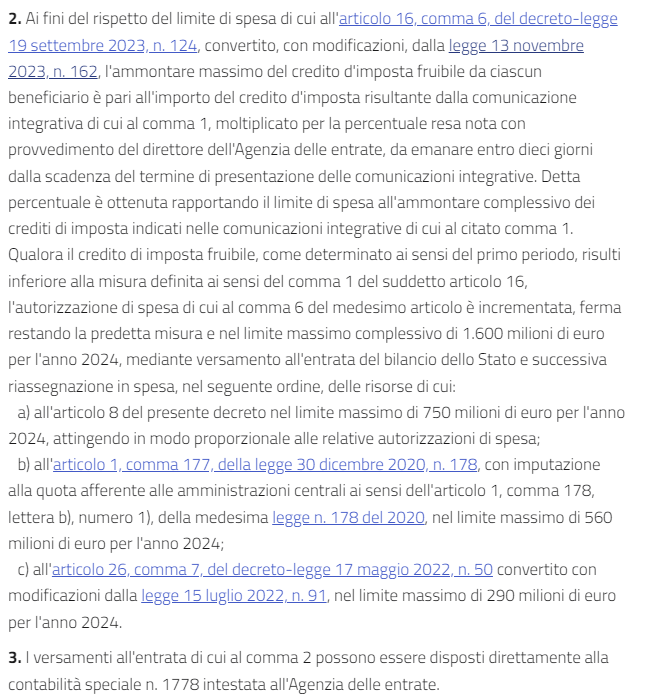

L’articolo 1 del decreto-legge 9 agosto 2024, n. 113, ha apportato alcune rilevanti modifiche alla disciplina del credito d’imposta per gli investimenti nella ZES unica.

In particolare, è previsto che tutti gli operatori economici che hanno presentato la comunicazione dal 12 giugno devono inviare all’Agenzia delle entrate dal 18 novembre al 2 dicembre 2024 una nuova comunicazione attestante l’avvenuta realizzazione degli investimenti previsti, indicati nella comunicazione già presentata.

La comunicazione integrativa deve essere presentata anche se la comunicazione inviata dal 12 giugno reca l’indicazione di investimenti agevolabili e già realizzati alla data di trasmissione della medesima comunicazione. Il modello di comunicazione integrativa, con le relative istruzioni, sarà approvato con provvedimento dell’Agenzia delle entrate da emanare entro trenta giorni dalla data di entrata in vigore del decreto-legge n. 113 del 2024.

La percentuale del credito d’imposta effettivamente fruibile sarà rideterminata secondo le regole stabilite dallo stesso articolo 1 del decreto-legge n. 113 del 2024 e sarà resa nota con provvedimento dell’Agenzia delle entrate da emanare entro il 12 dicembre 2024.

Pertanto, in attuazione di quanto previsto dal citato decreto-legge n. 113 del 2024, non potranno essere più presentate le comunicazioni integrative previste dal paragrafo 5 del provvedimento dell’Agenzia delle entrate dell’11 giugno 2024 e neppure le comunicazioni previste dall’articolo 5, comma 5, del decreto interministeriale del 17 maggio 2024.

Riportiamo di seguito copia formale dell’art. 1 del decreto legge n. 113

LE ULTIME NOVITA’ DI SETTEMBRE 2024 SULLA ZES UNICA MEZZOGIORNO

ULTIMA NOVITA’ DEL 19/10/2024 SUULA ZES UNICA

PER RICHIEDERE UNA CONSULENZA COMPILA IL FORM CHE TROVI ACCANTO A DESTRA

VISITA IL MIO CANALE YOUTUBE: MINGOLLA ANDREA

https://www.youtube.com/channel/UCck_o6b6aaXt3k5XgD7RYrg